税金について

投資信託は、償還金の受け取りや売買がおこなわれた際、収益分配金を受け取った際に譲渡益に対して税金がかかります。

- 税金の説明は個人について記載しており、法人の税金は異なります。

譲渡所得

株式投資信託の中途換金により発生する所得は、譲渡所得として課税されます。特定口座内では譲渡損益および収益分配金の損益が通算され、トータルで税金が計算されます。

-

譲渡所得の納税等

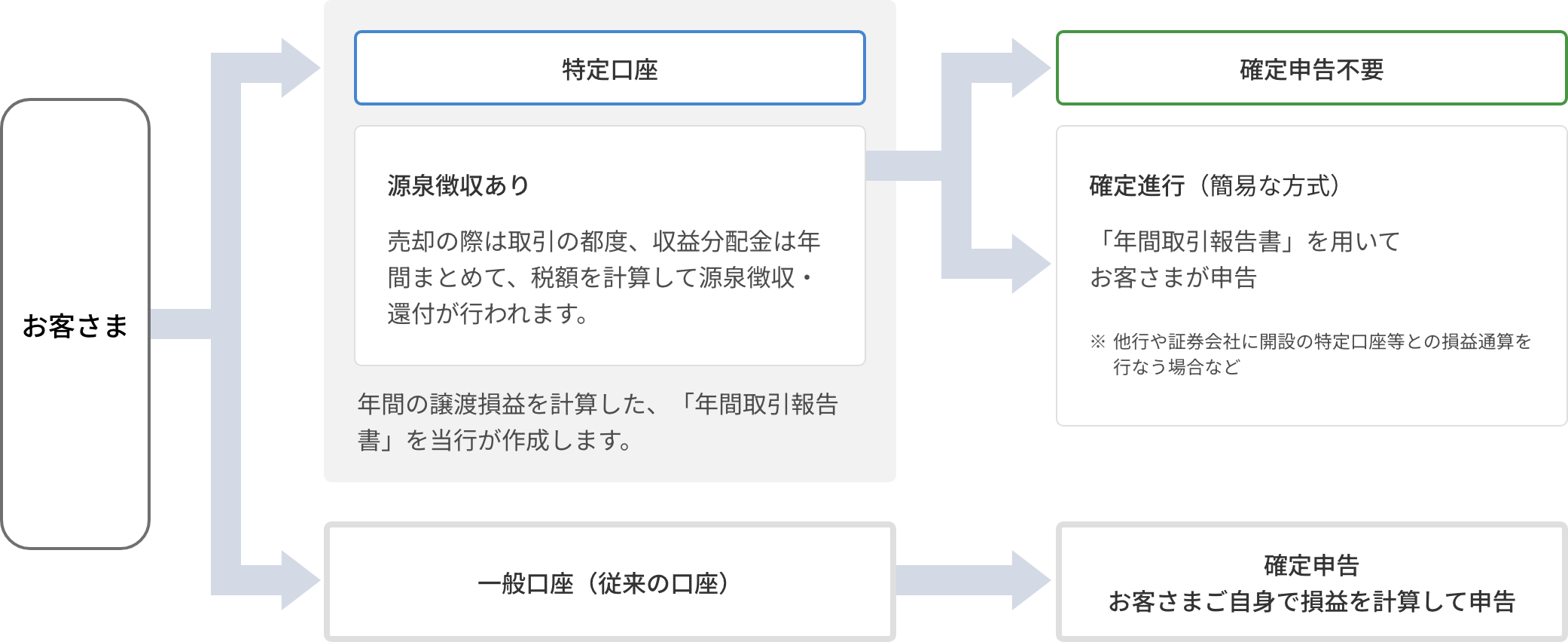

株式投資信託を売却もしくは償還により得られた譲渡益には、金額にかかわらず20.315%(所得税15.315%+住民税5%)(※1)が適用されます。特定口座の場合は税額が源泉徴収されますが、一般口座の場合には確定申告により納税する手続きとなります。

- 平成25年1月以降は復興特別所得税が課税されます。

収益分配金(配当所得)

収益分配金には普通分配金と特別分配金があり、普通分配金は配当所得として20.315%(所得税15.315%+住民税5%)(※2)の税金が源泉徴収されます。

- 平成25年1月以降は復興特別所得税が課税されます。

-

普通分配金

「決算日の分配落ち後の基準価額」>「各受益者の個々の個別元本」の場合に該当し、全額課税対象となります。

-

特別分配金

「決算日の分配落ち後の基準価額」<「各受益者の個々の個別元本」の場合に該当し、特別分配金が発生した場合には、個別元本の変更(特別分配金相当額の減額)を行ないます。所得税法上は元本の払戻しとして非課税となります。

特定口座

特定口座は個人のお客さまの税務申告を簡単便利にするために、銀行や証券会社などで開設が認められています。特定口座では、投資信託と公共債の損益を管理できます。

便利

年に1度(翌年初め)お送りする「年間取引報告書」により、お客さまの1年間のお取り引きの譲渡所得がご確認できます。

確定申告を行う場合はこの「年間取引報告書」を用いて簡単な申告を行います。

簡単

譲渡の都度、当行で税額の計算、源泉徴収および還付を行い、お客さま自身による確定申告の手間を省くことができます。

お知らせ

特定口座に組み入れできる公共債および公社債投資信託は、原則としてその特定口座で購入されたものに限られます。

損益通算・繰越控除

償還・換金によって生じた損失に関しては、他の株式投資信託を含む上場株式等の譲渡益や普通分配金を含む配当等と損益通算が行なえます。(※3) また、株式投資信託の譲渡損失は「上場株式等に係る譲渡損失の繰越控除」の対象となり、その年中に通算しきれない金額は、確定申告をして翌年以降3年間の譲渡益や上場株式の配当等から控除することができます。但し、毎年の確定申告が必要となります。

- 特定口座(源泉徴収あり)内の損益通算は確定申告不要です。但し、他行や証券会社に開設の特定口座等と損益通算を行う場合などは、確定申告が必要となります。

当資料は令和2年12月現在施行されている税法に基づき作成しています。今後税制が改正された場合は、内容が変更となる可能性があります。具体的な税制上のことにつきましては、税理士等の専門家にご相談ください。

- 本ページは一般的な投資信託の仕組みや資産運用の方法をお知らせすることを主目的としており、特定の商品もしくは資産形成方法をお知らせするものではありません。皆さまの資産形成に投資信託をご検討いただく場合の一般的な情報提供として掲載しております。

お問い合わせ・ご相談はこちら

お近くの北陸銀行でお問い合わせ

- はじめての投資信託

- 分配金に関するご説明

- ファンド詳細・基準価額一覧の見方

- ジュニアNISA制度について

- ほくぎんコア・ファンドラインナップ

- Funds-iシリーズ

- ほくぎん投信ラインナップ /インターネットバンキングでの投資信託お取引における当日受付締切時刻が15:00のファンド

- 「ほくぎんダイレクトA」での投資信託口座開設の流れ

- 「ほくぎんダイレクトA」での投資信託口座開設の操作方法

- 「お手続きアプリ」での投資信託口座開設の操作方法

- 「ほくぎんダイレクトA」での投資信託購入手順

- 新NISA制度

- 2023年までのNISA制度のご案内

- つみたてNISA

- 【投資信託に関する留意点】 必ずお読みください

- ほくぎん積立投信 すぐるくん

- 北陸銀行から始めよう!SBI証券の資産運用

- ほくぎんNISAプラン